热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

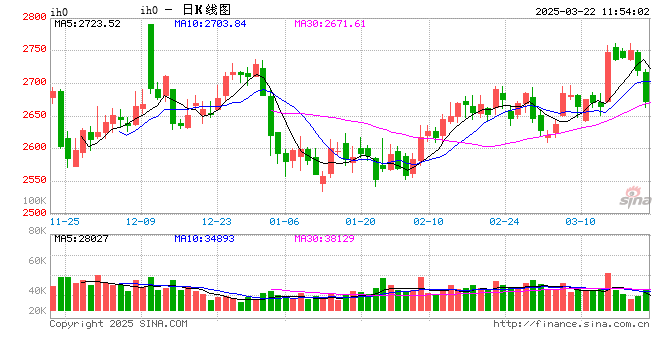

股指:房地产政策优化,结构性行情可期

上周,A股市场涨跌互现,Wind全A上涨0.06%,中证1000指数下跌0.2%,中证500指数下跌0.79%,沪深300指数上涨0.32% ,上证50指数上涨0.62%。大小盘指数的分化主要来自于金融和房地产产业链板块的强势带动大盘指数走强。5月17日,央行和国家金融监管总局进行多项购房政策调整,降低购房者的准入门槛,引导居民部门合理提升杠杆率,从需求端支持房企资金回流。更为重要的是,央行表示将设立3000亿元保障性住房再贷款。当前房地产周期已经由过去的供给约束转变为需求约束,而中央财政加杠杆将在解决需求端问题上扮演重要角色。房地产作为过去很长一段时间的我国经济支柱性产业,它的企稳有利于社会层面对于经济复苏预期的修复,也有利于我国产业向新质生产力的转型,进而推动社会各行业企业盈利能力的企稳回升,支撑A股估值中枢的修复。此外,近年来金融监管突出强调金融市场的人民性,对于上市公司的合规监管和企业利润分配的要求大幅提升,这些举措都有助于A股市场长期健康发展。短期来看,经济数据还处在底部区间,且市场对于7月重要会议的具有较多期待,当前仍处在强预期、弱现实的左侧交易阶段。整体来看,目前是长期资金配置中国资产的窗口期,但不建议交易型资金追涨杀跌。

国债:地产政策组合拳出台,收益率曲线继续陡峭化

1、债市表现:本周超长期特别国债落地,MLF平价平量续作,地产一揽子政策出台,财政及地产齐发力背景下收益率曲线继续陡峭化。截止5月17日,二年期国债收益率周环比下行4.7BP至1.83%,十年期国债收益率下行0.45BP至2.31%,三十年期国债收益率上行0.41BP至2.59%。国债期货偏强运行,截止5月17日收盘,TS2406、TF2406、T2409、TL2309周环比分别上涨0.07%、0.03%、0.13%、0.11%。美债方面,美国4月CPI同比3.4%,符合预期;环比增长0.3%,略低于预期的0.4%。核心CPI回落至3.6%,跌至2021年4月以来的最低点。截至5月17日收盘,10年期美债收益率周环比下行8BP至4.42%,2年期美债下行4BP至4.83%,10-2年利差-41BP。10年期中美利差-211BP,倒挂幅度周环比收窄8BP。

2、政策动态:5月17日,央行发布针对房地产政策,包括下调个人住房公积金贷款利率25BP。调整个人住房贷款最低首付款比例。首套住房商业性个人住房贷款最低首付款比例调整为不低于15%,二套住房商业性个人住房贷款最低首付款比例调整为不低于25%。调整商业性个人住房贷款利率。取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限。央行将设立3000亿保障性住房再贷款,支持地方国有企业以合理价格收购已建成未出售商品房,用作配售型或配租型保障性住房。利率1.75%,期限1年,可展期4次,央行按照贷款本金60%发放再贷款,可带动银行贷款5000亿元。本周央行每日均开展20亿元逆回购操作,因有100亿元逆回购到期,全周逆回购累计净投放0亿元,逆回购余额120亿元。同时本周有1250亿元MLF到期,央行等量续作。资金利率边际下行,DR001利率下行1.6bp至1.7%,DR007下行4.4bp至1.8%,R001上行1.6bp至1.8%,R007下行5.5bp至1.8%,1年期股份行同业存单下行2bp至2.08%。

3、债券供给:超长期特别国债落地,发行时间为5-11月,发行节奏拉长。本周政府债发行4096亿元,净发行2201亿元。其中国债净发行1908亿元,地方债净发行293亿元。发行计划显示,下周政府债发行5334亿元,净发行3517亿元,其中国债净发行3379亿元,地方债净发行138亿元。本周新增专项债412亿元,累计发行8558亿元,发行进度21.9%,下周计划发行518亿元。

4、策略观点: 本周超长起特别国债落地,地产政策组合拳出台,国债收益率整体震荡的同时收益率曲线继续陡峭化。下周来看,央行MLF平价等量续作延续精准投放,中短端收益率下行空间有限,长端在地产和财政政策影响下存继续上行可能。

贵金属:金价重返高位 白银补涨在即

1、伦敦现货黄金继续震荡走高,较上周上涨2.3%至2414.5美元/盎司;现货白银则实现快速拉涨,较上周上涨11.81%至31.49美元/盎司,并创自2013年2月以来新高,金银比从80附近快速回落至76.7附近。本周全球主要的黄金ETF持仓较上周增仓7.16吨至2512.31吨,上周统计减仓6.41吨;全球主要的白银ETF持仓较上周减仓61.73吨至21487.57吨,上周统计减仓191.67吨。截止5月14日美国CFTC黄金持仓显示,总持仓较上次(7号)统计减仓6883张至522952张;非商业持仓净多数据增仓4929张至204496张;Comex库存,截止5月17日黄金库存周度下降4.9吨至543.06吨;白银库存增仓4.09吨至9268.86吨。

2、本周公布的美国4月CPI同比增长3.4%,持平预期,较前值3.5%小幅下降;美国4月核心CPI同比降至3.6%,符合预期,但低于前值3.8%,为三年以来最低,环比增速6个月来首降,市场上调对美联储年内降息速度的预期,但美联储官员表示数据并不支持美联储降息。鲍威尔发表讲话称,一季度的通胀数据削减了他的信心,这使得美联储无法给出是否或何时能够降低利率,需等待更多的降息证据。地缘政治方面,美国国会众议院通过一项向美国总统拜登施压的法案,要求继续向以色列运送武器;以色列国防部长称将增兵拉法加大军事行动。

3、美国CPI缓降,提振了市场对于9月降息的预期,金价也再度表现积极,目前来看美联储降息之前,市场多理解为持续性利好,因此在首降之前,结合当前哈以及俄乌地缘紧张局势,均给予金价较强支撑,金价有望再创历史新高,关注金价在前历史高点附近的表现。另外,黄金的强势情绪逐渐传导至白银市场,当前金银比处在历史偏高位,若从金银比回归的角度,白银向上的弹性要显著高于黄金,这无疑也会把本轮金银走势推向另一个高潮。

新浪合作平台光大期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 台州市椒江一生美美容养生馆